Comment les banques en ligne ont réussi à rentrer dans le paysage des banques

Ces dernières années, les français sont de plus en plus nombreux à quitter leur banquier pour migrer vers une banqu en ligne. Entre des frais bancaires beaucoup moins important, et une grande flexibilité dans la gestion de son argent, les banques à distance ont en effet beaucoup d’arguments pour les séduire.

Dans l’article d’aujourd’hui, nous vous proposons de décrypter le succès des banques virtuelles. Et la stratégie qu’elles ont mises en pace pour entrer dans le paysage bancaire français. Mais surtout si elles peuvent réellement détroner les banques traditionnelles sur le long terme.

Qu’est-ce qui explique le succès des banques en ligne ?

Il y a deux ans, une étude a révélée que plus de 3 millions de français s’étaient tournés vers les banques en ligne. Celles qui ont aujourd’hui attiré le plus de clients sont ING Direct (qui a dépassé un million d’utilisateurs) et Boursorama Banque. Un succès qui pose la question des raisons de l’attractivité des banques en ligne. Voici quelques éléments de réponse :

Des offres multiples pour tous les profils

La particularité des banques en ligne est de proposer une large gamme de produits bancaires et financiers. Et ainsi de s’adresser à un large panel de profil : une stratégie destinée à attirer un maximum de clients.

Depuis leur création, les banques à distance propose également un catalogue de service quasiment complet (RIB, chéquier, carte bancaire etc.). Même si certaines (comme C-Zam et Compte Nickel) n’offrent pas encore de chéquier à leurs clients.

Surtout, nombreuses de ces offres sont 100 % gratuites, à condition de disposer d’un revenu minimum (1 200 euros chez ING Direct et Fortuneo, et seulement 1 000 chez Boursorama Banque). Les conditions d’entrée ont également beaucoup diminuées ces dernières années. Encore une fois, le but est d’attirer le plus de clients possibles, et surtout les petits comptes comme les étudiants ou les jeunes travailleurs qui feront des utilisateurs plus conséquents dans un avenirs proches. Monabanq, par exemple, n’impose aucun revenu minimum à ses clients.

Des prix très attractifs

Surtout, ce qui attirent de plus en plus de français vers les banques en ligne est une grille tarifaire extrêmement faible. En effet, sans agence physique et avec des coûts de personnel nettement moins importants qu’une banque traditionnelles, les pure players ont des frais de fonctionnement moindres. Ce qui peut se répercuter très logiquement sur ceux imposés à leurs clients. Et faire la différence avec les principaux groupes bancaires.

Contrairement à leurs ainées, chez qui le moindre service est payant, de nombreuses options restent gratuite lorsque vous êtes client d’une banque en ligne. C’est le cas de l’ouverture de votre compte et de l’envoi de votre carte bancaire. Idem pour les paiements et retraits à l’étranger qui sont eux aussi gracieusement offerts par de nombreux pure players. Et lorsque l’on voit que les français sont de plus en plus mécontents des augmentations tarifaires imposées par leur banque, on peut comprendre qu’il s’agit d’un argument de poids.

En réalité, on sait désormais que ces différences s’expliquent surtout par le fait que les banques virtuelles ne sont pas encore rentables. Renflouées par les banques classiques dont elles dépendent (parce qu’elles les ont racheté ou créé), les banques à distance misent encore sur cet écart pour convaincre les français. Mais ce dernier devrait se réduire dans les années à venir. Prudence donc…

Les primes de bienvenues

En plus de proposer des services bancaires gratuits, les banques en ligne attirent le chaland avec des primes de bienvenue. En effet, comment ne pas se laisser tenter par la possibilité de toucher entre 80 et 160 euros dès l’ouverture de votre compte. Certaines proposent même des versements de 10 euros chaque mois pendant la première année. Autres offres promotionnelles : des livrets non réglementés les premiers mois, ou une prime d’ouverture si vous souscrivez à une assurance vie.

L’innovation

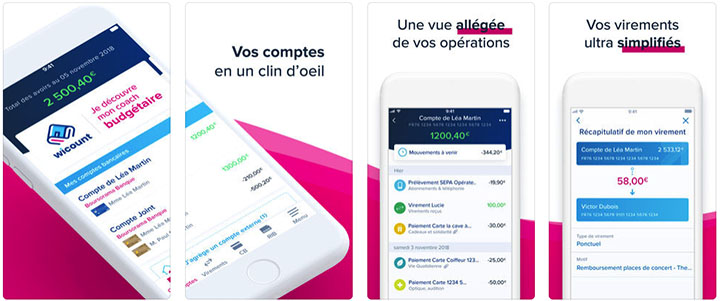

Face à des banques physiques particulièrement conservatrices et qui ont beaucoup de mal à se réformer, les pure players semblent être les seuls acteurs du secteur bancaire capables d’innover. En proposant à leurs clients de gérer leur compte très facilement depuis leur smartphone, et en débloquant de nouveaux services et méthodes de paiement en ligne, les banques à distance attirent donc les plus jeunes, friands de flexibilité et modernité.

D’un autre côté, on trouve des banquiers uniquement disponibles aux horaires de bureau traditionnels, et avec qui le contact est donc extrêmement limité.

La flexibilité et l’autonomie

C’est certainement l’une des plus grande force des banques en ligne. Si vous ne disposez certes pas d’un conseiller dédié, vous pourrez parfaitement réaliser toutes vos opérations bancaires, de jour et de nuit et tous les jours de la semaine. L’autonomie et la souplesse attirent de plus en plus de français, même si pour certains, cela peut être au contraire un inconvénient.

Ce succès peut-il vraiment durer ?

Bien que les banques en ligne soient en plein essor, et que leur succès et attractivité soit indéniable, on est en droit de se demander si ces avantages comparatifs sont suffisants pour faire durablement de l’ombre aux banques classiques. En effet, ces dernières sont loin d’avoir dit leur dernier mot.

Il faut aussi bien comprendre que la concurrence entre ces deux acteurs n’est en réalité que factice. En effet, la presque totalité des pure players appartiennent aux banques traditionnelles, qui les ont créé ou rachetées. De la même manière, très peu de français ont pris le parti de privilégier uniquement les banques à distance. Et la grande majorité d’entre eux pratiquent ce que l’on appelle la multi-bancarisation, profitant ainsi des avantages des banques virtuelles et physiques.

Leur offre est en effet complémentaires. Et si les banques en ligne offrent de nombreux avantages, elles ne proposent pas encore autant de produits bancaires et financiers que leurs aînées. Pour beaucoup de français, la possibilité d’échanger avec un conseiller en chair et en os, ou de déposer de l’argent liquide en agence les retient encore à couper les ponts avec leur banque traditionnelle.

Pour finir, et en se projetant dans un avenir proche, il faut bien comprendre que les tarifs pratiqués par les banques en ligne ne pourront pas nécessairement tenir sur le long terme. Il est en effet à prévoir que ces derniers vont se rapprocher progressivement des frais pratiqués par les banques classiques, si elles veulent devenir rentables. Certes, ils seront toujours moindres que les banques physiques, du fait de frais de fonctionnement moins importants. Mais elles ne pourront pas rester aussi compétitives.